254

– RÉDUCTIONS ET CRÉDITS D'IMPÔT

Plafonnement

La réduction d’impôt prévue par l’article 199 undecies A du CGI au

titre des investissements dans le secteur du logement et des sous-

criptions au capital de certaines sociétés fait l’objet d’un plafonne-

ment

(article 199 undecies D du CGI)

. Ce plafonnement s’applique à

l’ensemble des réductions d’impôt pour investissements outre-

mer

(articles 199 undecies A, 199 undecies B et 199 undecies C du CGI)

.

Pour l'imposition des revenus 2017, le montant total de ces réduc-

tions d’impôt est plafonné à 30 600 € ou, sur option du contri-

buable, à 11% du revenu imposable.

Toutefois, certains investissements sont soumis :

– au plafond de 40000€ ou 15% du revenu imposable : investis-

sements immobiliers engagés avant le 1.1.2011, investissements

dans le cadre d'une entreprise agréés avant le 5.12.2010 et inves-

tissements dans le logement social ;

– au plafond de 36000€ ou 13% du revenu imposable : investis-

sements immobiliers engagés avant le 1.1.2012 et investisse-

ments dans le cadre d'une entreprise agréés avant le 28.9.2011

(voir page 262).

La réduction d’impôt est également retenue pour le calcul du

plafonnement global des avantages fiscaux

(CGI, art.200-OA).

– La réduction d’impôt afférente aux investissements réalisés

ou engagés (année de la demande d’agrément, de la déclaration

d’ouverture de chantier ou du versement d’un acompte

d’au moins 50%) en 2009 est soumise au plafonnement concernant

les investissements de 2009 (25000€ + 10% du revenu imposable).

– La réduction d’impôt afférente aux investissements réalisés ou

engagés en 2010 est soumise au plafonnement concernant les

investissements de 2010 (20000€ + 8% du revenu imposable).

– La réduction d’impôt afférente aux investissements réalisés ou

engagés en 2011 est soumise au plafonnement concernant les

investissements de 2011 (18000€ + 6% du revenu imposable).

– La réduction d’impôt afférente aux investissements réalisés ou

engagés en 2012 est soumise au plafonnement concernant les

investissements de 2012 (18000€ + 4% du revenu imposable).

– La réduction d’impôt afférente aux investissements réalisés ou

engagés de 2013 à 2016 est soumise au plafonnement concernant

les investissements de 2013 à 2017 (18000€).

PIÈCES À JOINDRE

N’oubliez pas de joindre à la déclaration des revenus de l’année

de l’investissement :

– l’engagement d’affecter le logement à votre habitation princi-

pale pendant 5 ans ;

– l’engagement de louer le logement non meublé à usage d’habi-

tation principale du locataire, pendant 5 ans ou 6 ans lorsque la

location est consentie dans le secteur intermédiaire ;

– pour les souscriptions d’actions ou de parts de sociétés, l’engage-

ment de conserver les titres pendant au moins 5 ans (6 ans si l’in-

vestissement est réalisé dans le secteur locatif intermédiaire) ainsi

qu'une attestation délivrée soit par la société bénéficiaire des

apports, soit par l'intermédiaire agréé (banque, établissement finan-

cier...), lorsque la souscription est reçue par un tel intermédiaire;

– une copie de la notification de l’arrêté délivrant le permis de

construire s’il s’agit d’un logement que vous faites construire ;

– une copie du bail ;

– une copie de l’avis d’imposition du locataire afférent aux reve-

nus de l’année précédant celle de la conclusion du bail ou, à

défaut, de l’année antérieure, lorsque la location est consentie

dans le secteur intermédiaire ;

– pour les souscriptions d’actions ou de parts de sociétés, l’enga-

gement de conserver les titres pendant au moins 5 ans (6 ans si

l’investissement est réalisé dans le secteur locatif intermédiaire)

ainsi qu‘une attestation délivrée soit par la société bénéficiaire

des apports, soit par l'intermédiaire agréé (banque, établisse-

ment financier...) lorsque la souscription est reçue par un tel

intermédiaire ;

– le cas échéant, une attestation du constructeur, du vendeur ou

de l’entreprise qui a procédé à l’installation des équipements de

production d’énergie utilisant une source d’énergie renouvelable

comportant l’adresse de réalisation des travaux et la désignation

de ces équipements ou une facture de ces équipements compor-

tant l’adresse de réalisation des travaux, leur nature, la désigna-

tion et le montant de ces dépenses.

En outre, pour les investissements réalisés depuis le 27.5.2009, la

nature, le lieu de situation, les modalités de financement et les

conditions d’exploitation de l’investissement bénéficiant de la

réduction d’impôt prévue par l’article 199 undecies A du CGI

doivent être déclarés. Ces éléments doivent être indiqués sur le

formulaire n

o

2083 (lorsque l'investissement est réalisé par une

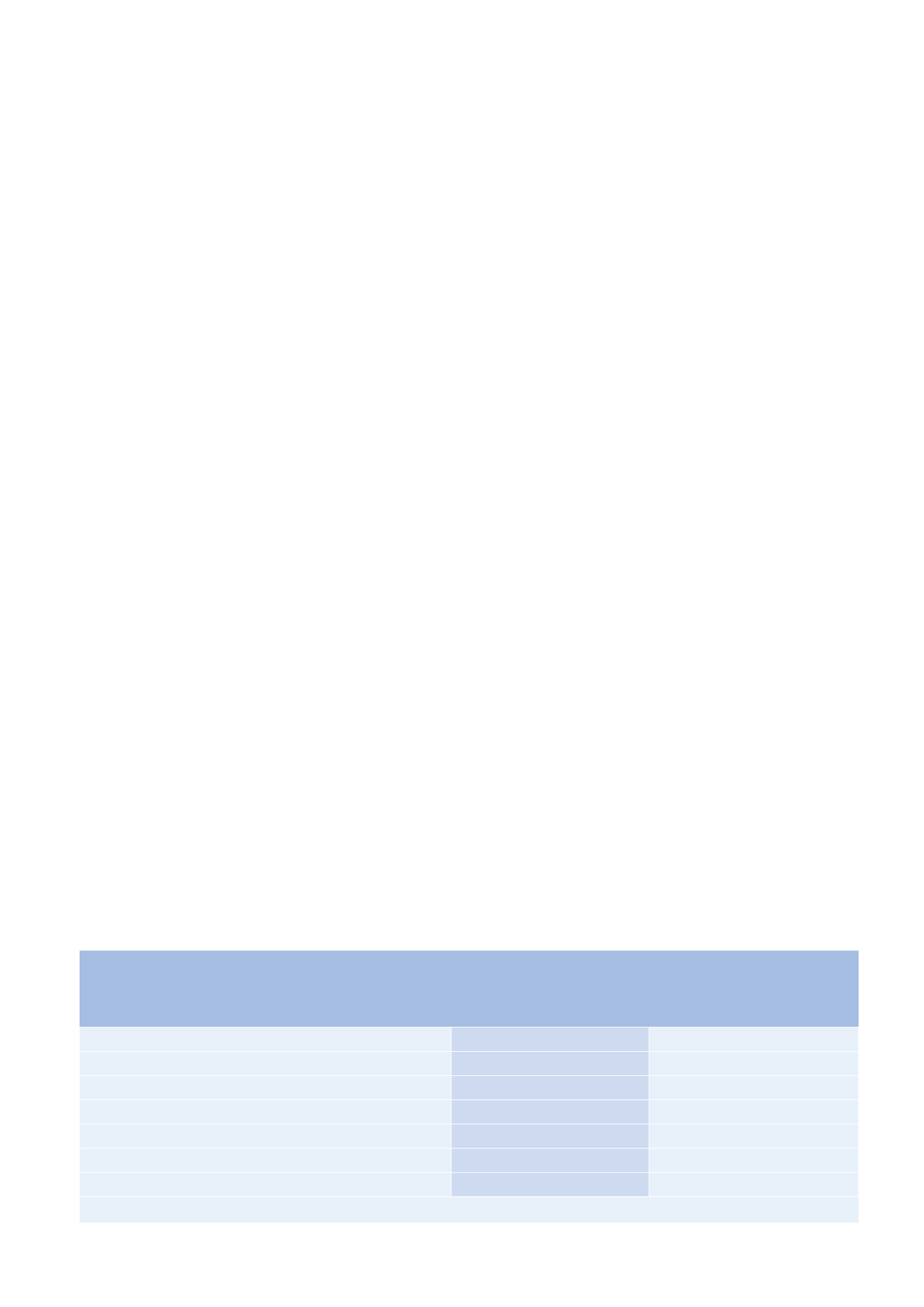

COMPOSITION DU FOYER DU LOCATAIRE

DÉPARTEMENTS D’OUTRE-MER,

SAINT-MARTIN, SAINT-BARTHÉLEMY

POLYNÉSIE FRANÇAISE, NOUVELLE

CALÉDONIE, ILES WALLIS ET FUTUNA,

TERRES AUSTRALES ET ANTARCTIQUES

FRANÇAISES, SAINT-PIERRE-ET-MIQUELON

Personne seule

1

31824€

30560€

Couple marié ou pacsé

58855€

56519€

Personne seule ou couple ayant une personne à charge

62259€

59786€

Personne seule ou couple ayant deux personnes à charge

65663€

63057€

Personne seule ou couple ayant trois personnes à charge

70211€

67424€

Personne seule ou couple ayant quatre personnes à charge

74761€

71790€

Majoration par personne à charge à partir de la cinquième

+4778€

+4588€

1. Ce plafond est multiplié par le nombre de personnes cotitulaires du bail lorsqu’elles appartiennent à des foyers fiscaux distincts

Tableau 3. Plafonds annuels de ressources pour les locations en secteur intermédiaire.